企業が事業再生支援を要する状態に陥ったとき、再生のための選択肢の一つとして

DPO(Discount Pay Off)が注目されています。

DPOとは、金融機関が保有する貸出債権について、全額回収が困難であると判断した場合、

その債権を額面金額以下でサービサー(債権回収会社)に売却する仕組みです。

サービサーが債権の回収を行います。

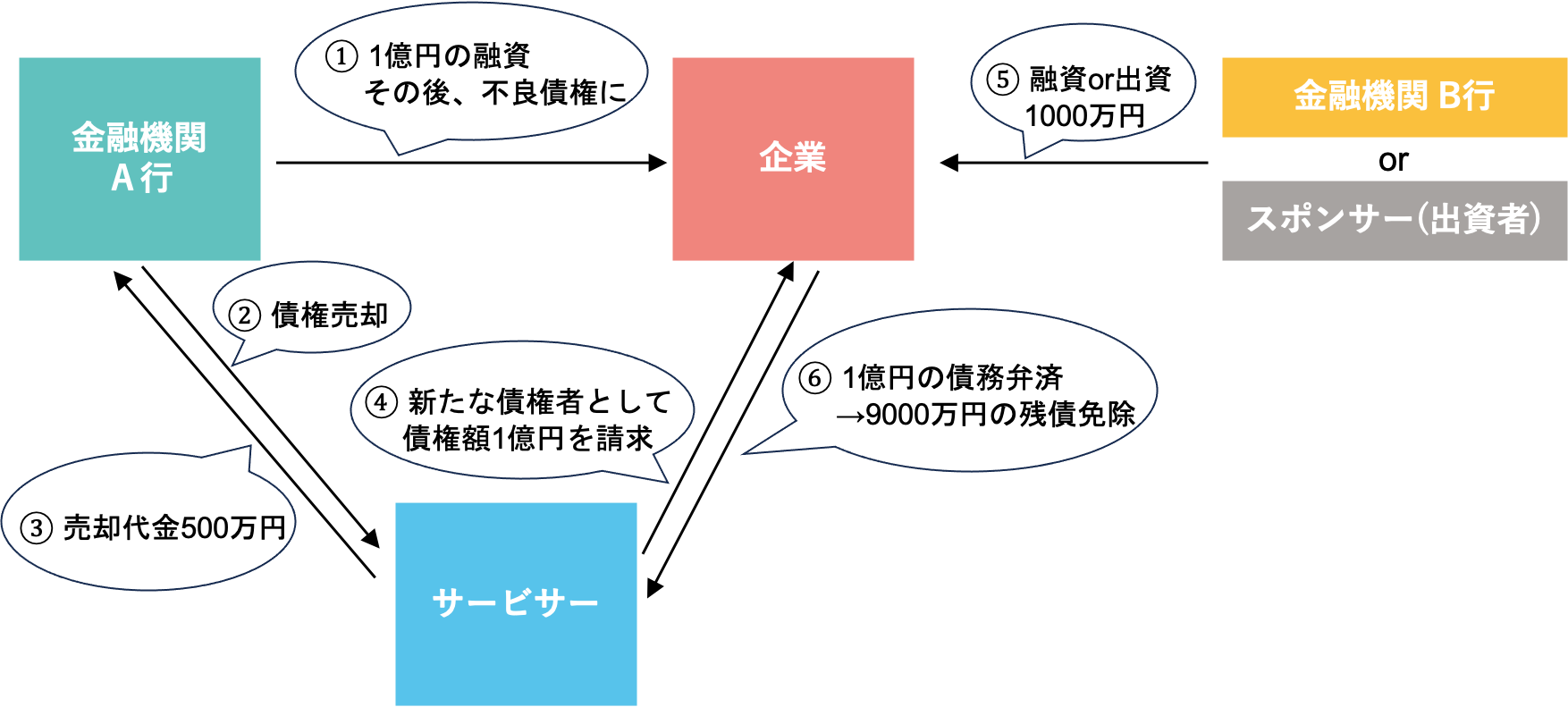

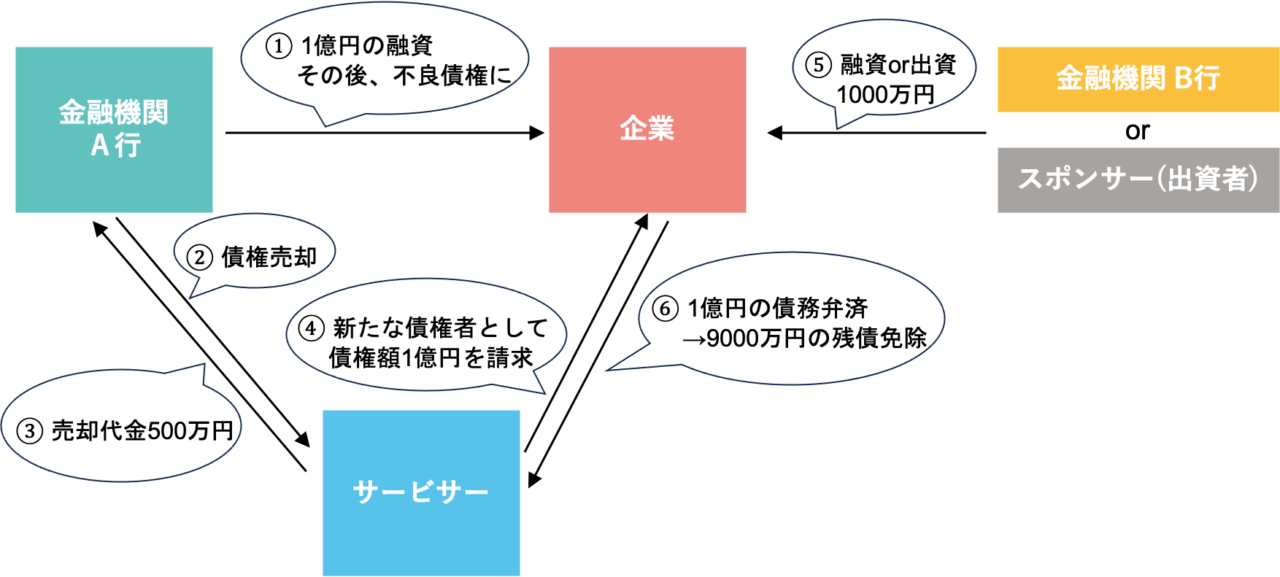

事例とイメージ図

①「A行」が「企業」に1億円融資、その後デフォルト状態に陥る

②「A行」は債権を500万円で「サービサー」に売却

③「A行」は「サービサー」から売却代金500万円を受領

④「サービサー」は債権者として「企業」に1億円の請求を行う

⑤「企業」は新たな資金(「B行」または「スポンサー」から1000万円を調達)を確保

⑥「企業」は「サービサー」に1000万円を弁済し、残りの債務の免除を受ける

メリット・デメリット

| メリット | デメリット | ポイント | |

|---|---|---|---|

| 企業 | ・1億円の借金が1000万円の支払いで解決できる。 | ・9000万円の債務免除益が発生。(タックスプランが必要) | ・実質的な債権カットが可能。 ・保証人問題も一気に解消。 |

| 金融機関A行 | ・不良債権のオフバランス(最終整理)ができる。 ・貸倒引当金1億円を計上していれば、500万円の引当戻が利益計上される。 | ・貸倒損失9500万円が発生。 | ・最終処理が可能。売却価格によっては引当戻(利益)を期待できる |

| サービサー | ・500万円で購入した債権を1000万円で回収することで500万円の売却益を計上。 | ・出口が決まらないと長期の債権保有となり損失計上リスクがある。 | ・安く買って、高く売却することで利益を確保できる。 |

DPOは、企業の債務削減や事業再生を進める上で有効な手段となる一方、

関係者それぞれの課題やリスクも伴います。

そのため、どのようにコーディネートするべきか、適切な計画と実行が重要です。

各ステークホルダーのメリット・デメリットを理解し、最適な再建戦略を検討したいと思っています。

2025.4.23